2021年全球私募债权基金融资1912亿美元

纽约2022年6月8日 /美通社/ -- 根据PitchBook的数据消息,2021年全球私募债权基金的融资规模同比增长12.1%,达到了1912亿美元,接近2017年的历史高点。

从资产管理规模来看,私募债权已经发展成为第三大私募市场策略,仅次于私募股权(PE)和风险投资(VC)。

同时,随着近年来中小企业的融资需求和个人信用消费需求的持续上升,私募信贷作为私募债权的一种成为了企业和个人在传统银行之外获得资金的重要渠道。

除了对私募信贷需求的增长,疫情期间全球宽松的货币环境导致传统资产收益率被挤压,促使投资者不断涌入私募信贷市场寻求更高的收益,也是私募信贷市场强劲增长的主要原因。

数据来源: PitchBook;海投全球整理绘制

投资者持续涌入私募信贷市场

在面对市场不确定性时,私募信贷一直是一种相对稳定、有弹性的投资选择。在未来市场波动可能加剧的背景下,私募信贷供需增长以及大量的机会仍可预见。供应方面,在市场下行时期,私募信贷相对更快的执行速度和确定性,将促使借款人继续将目光转向私募市场。

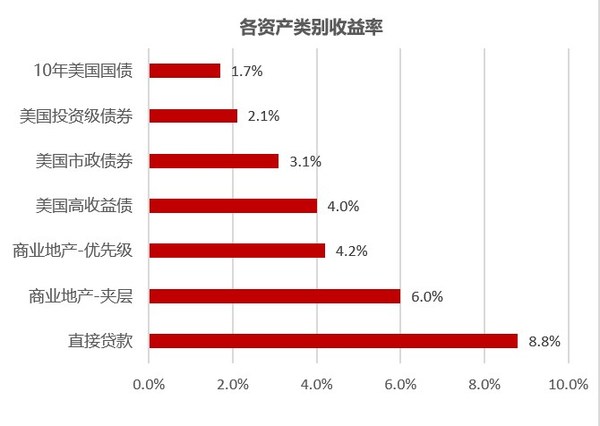

同时,与公开市场相比,私募信贷仍然能够提供相对较高的收益率,投资者对私募信贷资产的配置正在持续加码。

数据来源: 摩根大通资产管理;海投全球整理绘制

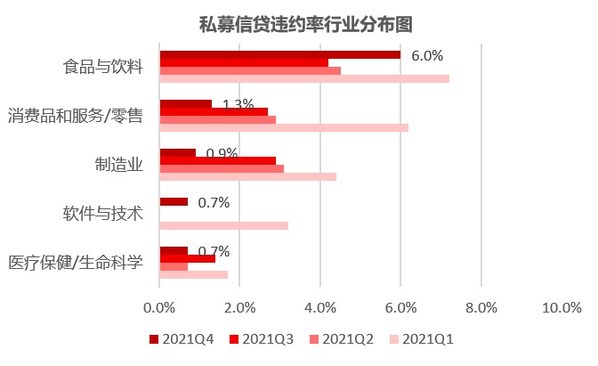

总体违约率保持在较低水平

尽管各行各业均在不同程度上受到新冠疫情的冲击,但在各国政府强有力的支持下,私募信贷违约率保持在惊人的较低水平。根据Proskauer私募信贷违约指数,2021年第四季度的总体违约率为1.04%,较上季度下降近0.5个百分点,较2020年同期的3.6%下降明显。

分行业来看,医疗保健/生命科学、软件和技术等行业在疫情期间实现了创纪录的收入和利润,其私募信贷违约率处在极低水平;依赖于开放型经济的食品饮料、消费/零售和制造业的违约率相对更高。

数据来源: Proskauer;海投全球整理绘制

虽然私募信贷筹资和资产管理规模预计将继续保持增长,但中短期内它的增长速度将受到通货膨胀和加息的抑制。

海投全球私募债券投资美国、东南亚、非洲和拉美等市场的车商库存、房屋翻修、融资租赁、供应链金融和消费信贷等贷款,2016年5月以来底层资产状况维持良好,管理规模也稳步增长。

作为一家投资即服务(IaaS)的全球资产配置平台,海投全球为全球客户提供资产管理、投资顾问、投资银行等产品和服务。海投全球目前拥有美国的注册投资顾问,投行券商和三方支付等牌照,管理成长股票、私募信贷、风险投资、房地产等美元私募基金。

同时,海投全球始终秉持着影响力投资(Impact Investing)的理念,将其嵌入至整个投资流程之中,积极寻求为环境和社会创造正面和积极的价值。